摘要

质子交换膜燃料电池与质子交换膜电解槽中发生的反应为互逆反应,两者均由膜电极和双极板构成,电化学反应发生在离聚物、扩散层和催化剂组成的三相交界处,反应常用Ir和Pt基催化剂。铂合金与Pt/C催化剂制备原理相似,核心在于前驱体溶液中浆料的配比;铂合金催化剂合成工艺简单,比Pt/C催化剂拥有更高的活性与稳定性,是新一代商用基准催化剂; 为降低成本,对燃料电池和电解槽而言,发展低贵金属、非贵金属和非金属催化剂是未来重要发展方向。

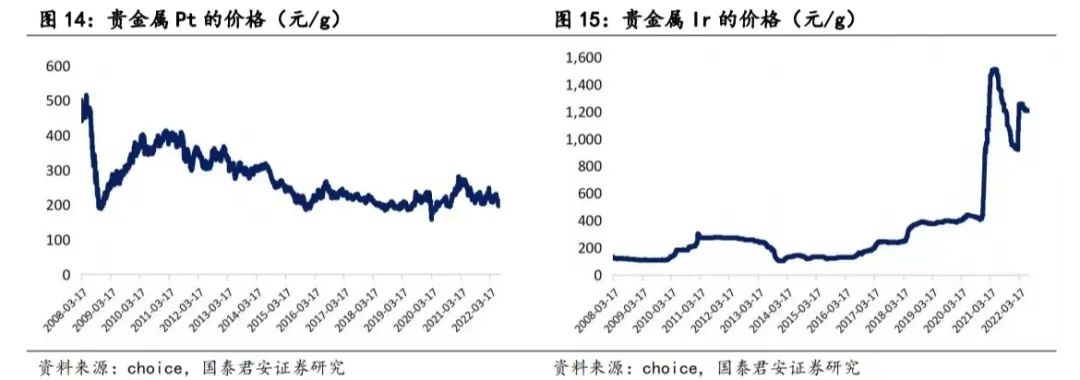

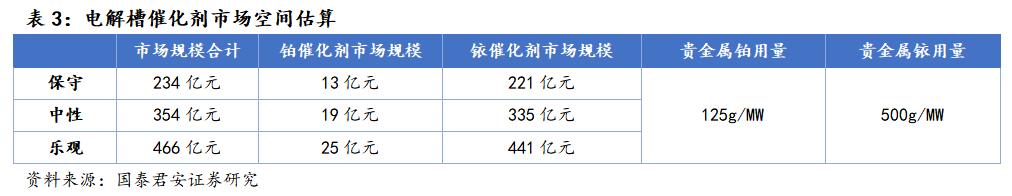

到2030年,氢催化剂市场空间在保守/中性/乐观下分别294亿元、438亿元、586亿元。其中,燃料电池催化剂市场空间为60亿元、84亿元、120亿元,PEM电解槽催化剂市场空间为234亿元、354亿元、466亿元。对贵金属Pt的累计需求量为18吨/26吨/36吨(铂年产量180吨),对贵金属Ir的累计需求量为13吨/19吨/25吨(铱年产量7-8吨)。

在国内燃料电池和电解槽催化剂市场,以庄信万丰、田中贵金属、优美科等为代表的外企厂商市占率超过90%。从发展历程及业务构成看,其主营业务均以贵金属为主,衍生发展出催化剂(包括汽车尾气催化剂、氢催化剂)、贵金属提炼回收、工业气体合成等需涉足贵金属应用的业务领域,氢催化剂业务在公司的整体营业收入的占比极小。国内企业中,贵研铂业、中自科技在业务构成上与外企厂商具备一定相似性,前者主营贵金属业务,后者主营汽车尾气催化剂,目前均已布局切入氢催化剂领域。另外,还包括一系列主营业务即为氢催化剂的国内厂商,如济平新能源、中科科创、氢电中科。

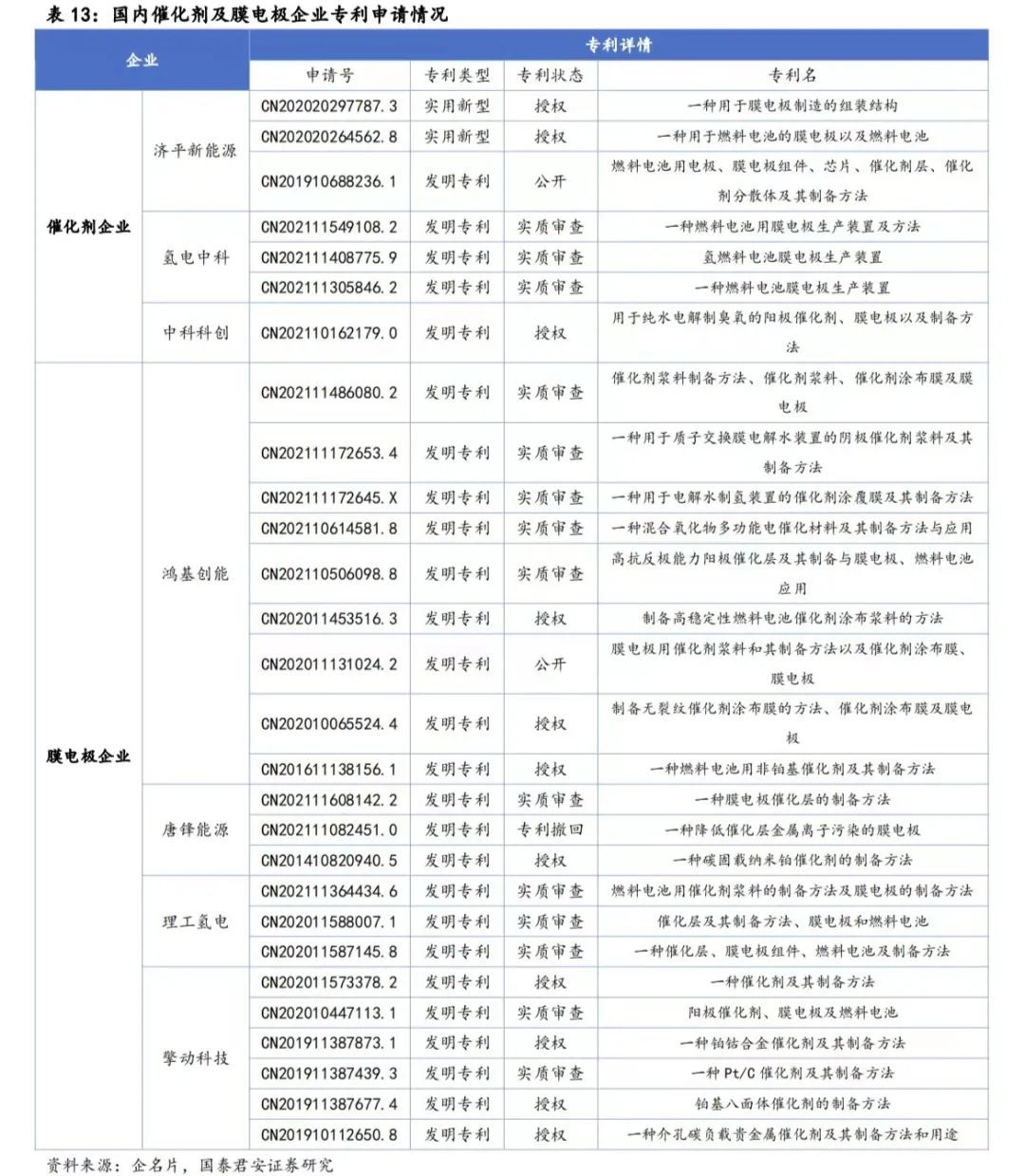

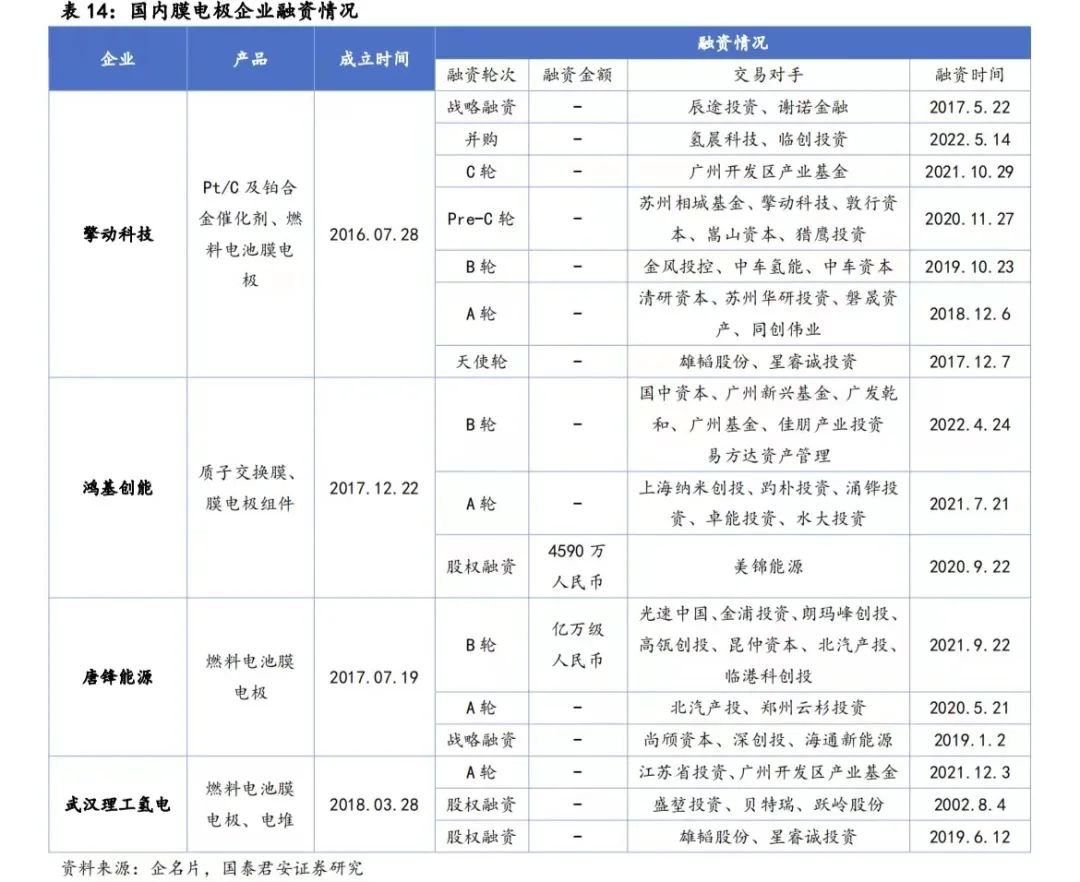

关注催化剂的潜在竞争者:膜电极的上游一体化。膜电极的制备相较催化剂而言增加了一道涂覆工艺,催化剂企业为满足客户需求会将催化剂浆料涂覆到质子交换膜上供给下游客户,膜电极企业也倾向于自研催化剂,提高自主核心技术能力;催化剂厂商济平新能源、氢电中科等已申请膜电极相关专利,膜电极厂商擎动科技、唐锋能源等也布局了催化剂相关技术。

风险提示:贵金属铂/铱价格波动,成本下降低于预期,核心技术突破不及预期,产业政策不及预期,宏观经济增速不达预期

本期作者:肖洁、陈磊

负责人:鲍雁辛

感谢支持,后台留言可加入产业研究交流群!

以下正文

1.催化剂应用于质子交换膜燃料电池/电解槽

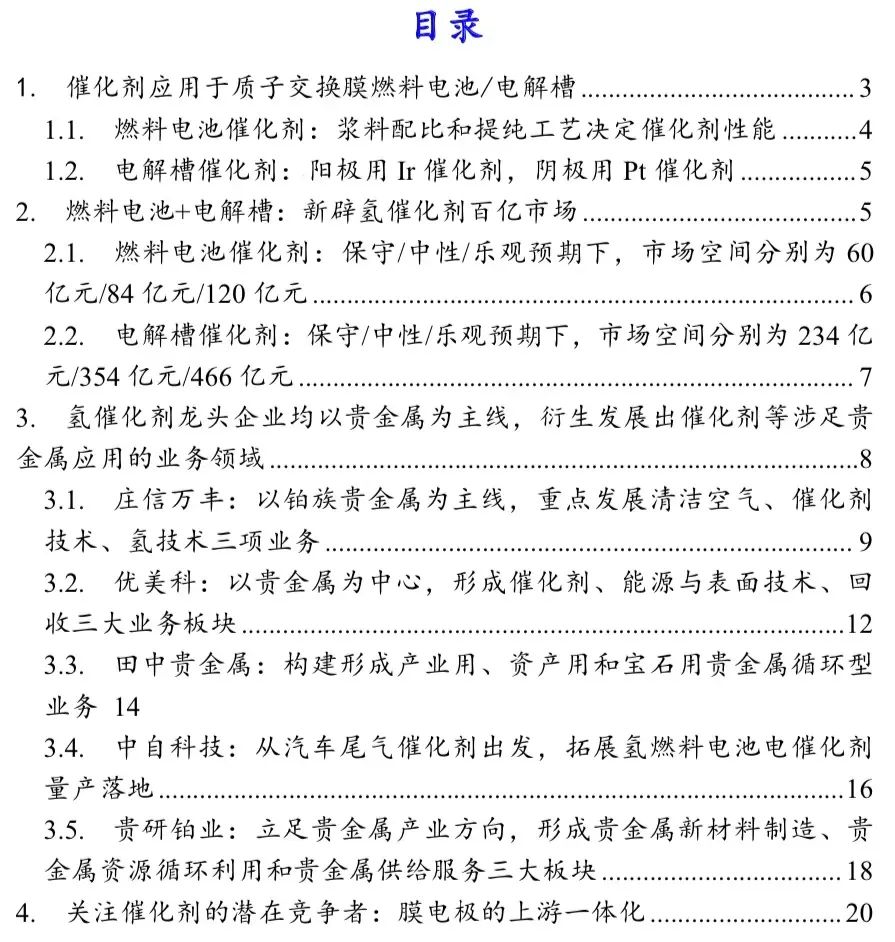

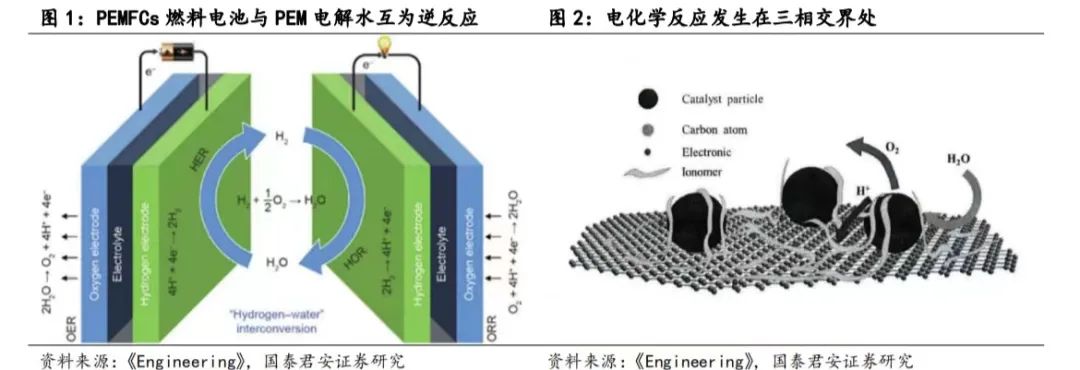

质子交换膜燃料电池与质子交换膜电解槽中发生的反应为互逆反应,两者结构相似,均由膜电极(质子交换膜、催化剂、气体扩散层)和双极板构成。电化学反应发生在离聚物、扩散层和催化剂组成的三相交界处,该反应可看作气体吸附或解离的过程,催化材料吸附自由能不应过大(或过小),否则会导致氢气和氧气解离困难(或吸附困难),理想的催化材料位于“火山曲线”最大值附近。

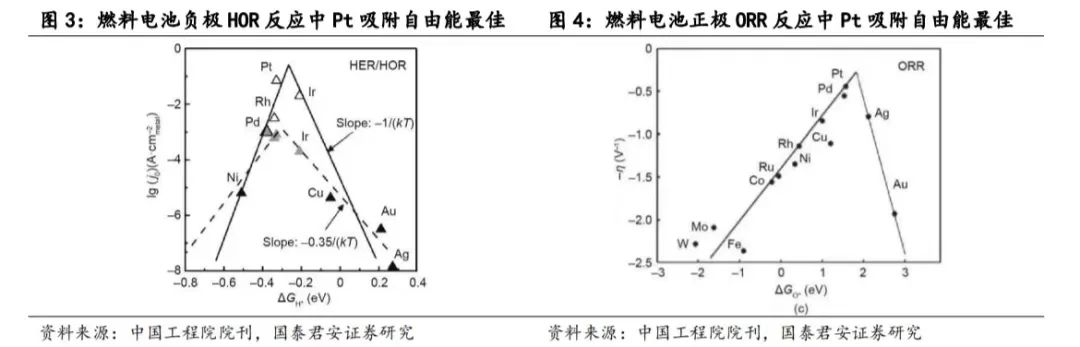

质子交换膜燃料电池中,负极发生HOR反应H2→2e-+2H+(两电子转移,快速动力学过程),正极发生ORR反应O2+4e-+4H+→2H2O(四电子转移,缓慢动力学过程)。根据“火山曲线”图,Pt催化剂具有最适宜的吸附自由能,此时化学反应速率最大;由于正极ORR反应速率比负极HOR反应低6个数量级,因此总反应的反应速率取决于正极,正极催化剂用量约是负极的8倍。

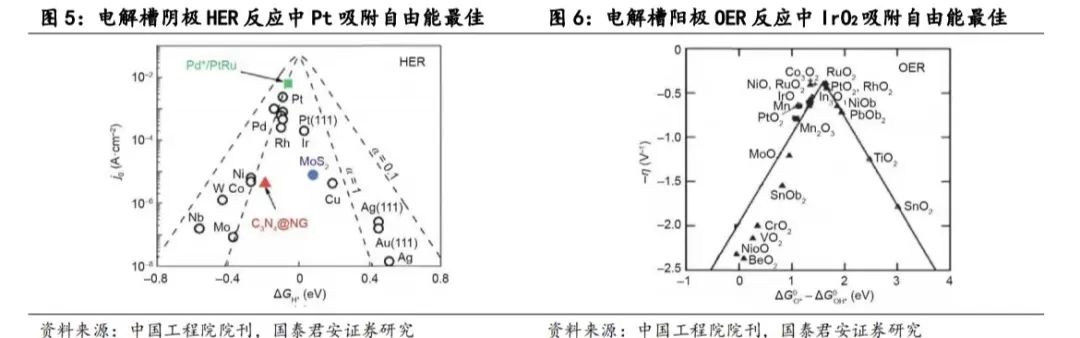

质子交换膜电解槽中,阴极发生HER反应2H++2e-→H2(两电子转移,快速动力学过程),阳极发生OER反应2H2O→4H++O2+4e-(四电子转移,缓慢动力学过程)。与燃料电池催化剂类似,“火山曲线”峰值附近的材料具有最佳催化活性。对于阴极HER反应,选用Pt作为催化剂;对于阳极OER反应,IrO2和RuO2都具有优异催化活性,但RuO2在酸性环境中容易被氧化溶解失活,稳定性较差,故选取IrO2作为催化剂。

1.1. 燃料电池催化剂:浆料配比和提纯工艺决定催化剂性能

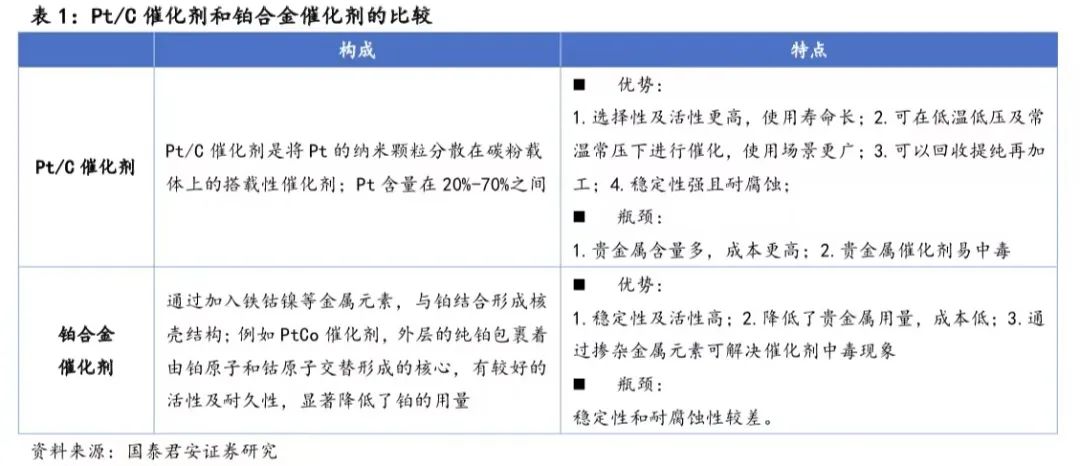

目前常用的燃料电池催化剂是Pt/C催化剂、铂合金催化剂。两种催化剂均采用贵金属铂作为基材,同时采用碳载体来提高贵金属的比表面积,提高反应活性。

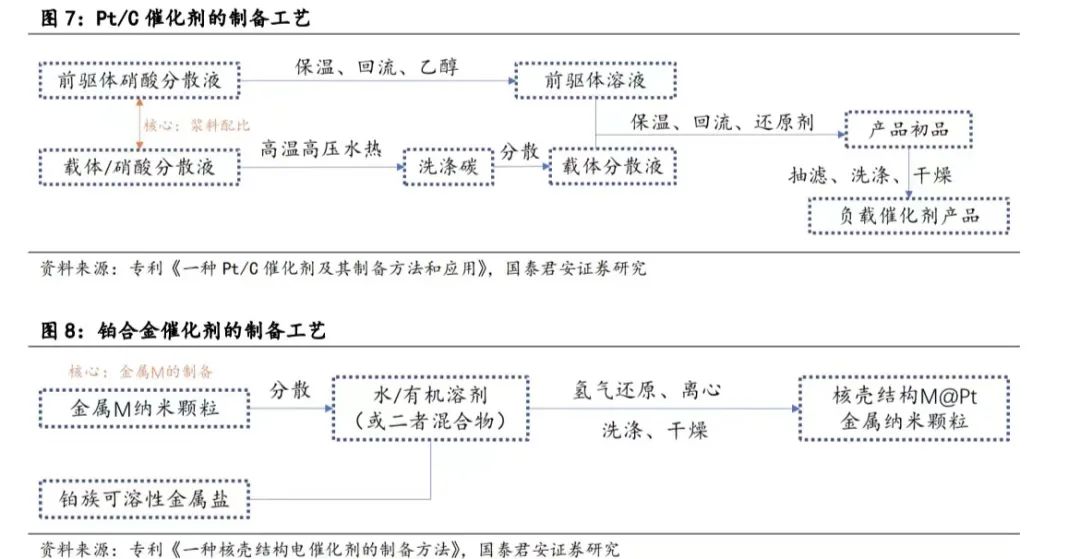

Pt/C催化剂和铂合金催化剂的制备原理相似,其核心均在于前驱体溶液中浆料的配比、催化剂产品的洗涤干燥。前者是从Pt前驱体溶液与载体前驱体溶液出发,通过化学处理得到Pt/C催化剂;后者将含Pt前驱体溶液与金属M(外加的非Pt金属元素)前驱体溶液混合,通过还原、离心干燥等处理得到将金属M与Pt复合。

除Pt/C催化剂和铂合金催化剂外,非贵金属和非金属催化剂是未来重要发展方向。非贵金属催化剂中,M-N-C化合物具有可观的催化活性、成本低、寿命长、抗甲醇且环保,被认为是最具潜力的催化剂之一;非金属催化剂指各种杂原子掺杂的纳米碳材料,包括硼掺杂、氮掺杂、磷掺杂等。由于催化活性和稳定性与Pt基催化剂仍存在较大差距,上述催化剂仍处于实验室阶段,尚未实现产业化。

1.2. 电解槽催化剂:阳极用Ir催化剂,阴极用Pt催化剂

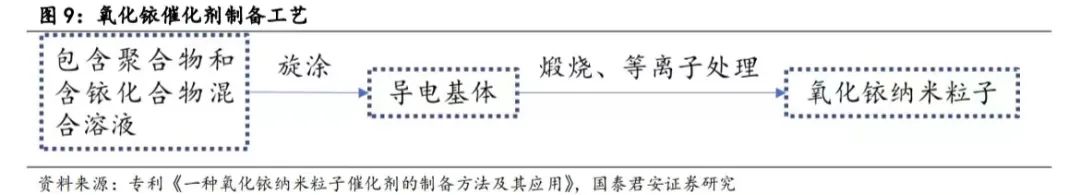

电解槽阳极常用IrO2催化剂,阴极使用Pt基催化剂。对于IrO2催化剂,其制备工艺是将含Ir与聚合物的混合溶液均匀涂覆在导电基底上,通过煅烧、等离子处理氧化含铱混合物、除去聚合物,即可制得IrO2催化剂;Pt基催化剂的制备原理与燃料电池催化剂一致。

现有商业析氢催化剂Pt载量为0.4~0.6 mg/cm2,将Pt与过渡金属复合(如Pt/Pd、Pt/N等)可降低贵金属用量,并提高催化性能。析氧催化剂IrO2的贵金属载量约为1~2 mg/cm2,复合氧化物、合金类和载体支撑型催化剂,以及使用过渡金属氧化物作为载体(如TiO2、Ta2O5、Nb掺杂的TiO2、Sb掺杂的SnO2等)也成为析氧催化剂的研究重点。

2. 燃料电池+电解槽:新辟氢催化剂百亿市场

到2030年,氢催化剂市场空间在保守/中性/乐观下分别为294亿元、438亿元、586亿元;对贵金属Pt的累计需求量为18吨/26吨/36吨(铂年产量180吨),对贵金属Ir的累计需求量为13吨/19吨/25吨(铱年产量7-8吨)。

2.1. 燃料电池催化剂:保守/中性/乐观预期下,市场空间分别为60亿元/84亿元/120亿元

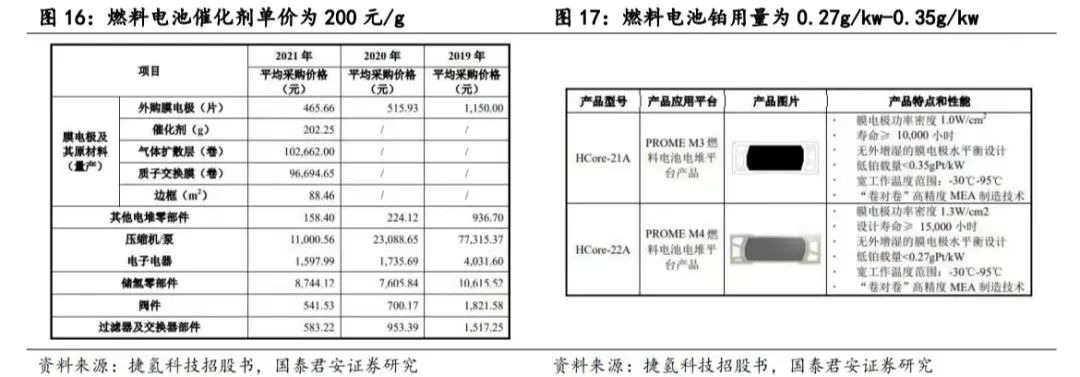

到2030年,燃料电池催化剂市场空间在保守/中性/乐观下分别为60亿元、84亿元、120亿元。预计到2030年,燃料电池系统成本将降至700元/kw(100kw系统成本为7万元),与柴油机5万元(潍柴柴油机售价5.13万元)、动力电池7.8万元(宁德时代动力电池售价784元/kW)具备一定抗衡性。参考新能源汽车降本速度和渗透率,在保守/中性/乐观情形下,燃料电池汽车保有量将达到50万辆/70万辆/100万辆。

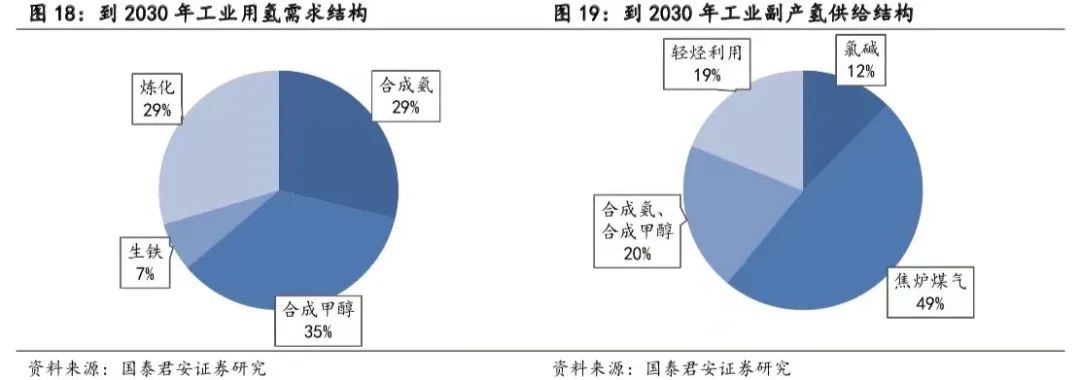

2.2. 电解槽催化剂:保守/中性/乐观预期下,市场空间分别为234亿元/354亿元/466亿元

到2030年,电解槽催化剂市场空间在保守/中性/乐观下分别为234亿元、354亿元、466亿元。考虑工业及燃料电池汽车用氢需求,到2030年下游用氢需求预计将达4790万吨,工业副产氢供氢984万吨,其余用氢由灰氢(煤制氢、天然气制氢)及电解水制氢提供;假设在保守/中性/乐观预期下,绿氢对灰氢(煤制氢、天然气制氢)的替代率分别达到10%/15%/20%,绿氢需求量的30%由PEM电解水制氢满足(PEM电解槽每年工作2500h),对应PEM电解槽出货量为35GW/52GW/70GW。在保守/中性/乐观情形下,PEM电解槽中的铂催化剂市场空间为13亿元/19亿元/25亿元,铱催化剂市场空间为221亿元/335亿元/441亿元。

3. 氢催化剂龙头企业均以贵金属为主线,衍生发展出催化剂等涉足贵金属应用的业务领域

在国内燃料电池和电解槽催化剂市场,以庄信万丰、田中贵金属、优美科等为代表的外企厂商市占率超过90%。从发展历程及业务构成看,其主营业务均以贵金属为主,衍生发展出催化剂(包括汽车尾气催化剂、氢催化剂)、贵金属提炼回收、工业气体合成等需涉足贵金属应用的业务领域,氢催化剂业务在公司的整体营业收入的占比极小。

国内企业中,贵研铂业、中自科技在业务构成上与外企厂商具备一定相似性,前者主营贵金属业务,后者主营汽车尾气催化剂,目前均已布局切入氢催化剂领域。另外,还包括一系列主营业务即为氢催化剂的国内厂商,如济平新能源、中科科创、氢电中科。

3.1. 庄信万丰:以铂族贵金属为主线,重点发展清洁空气、催化剂技术、氢技术三项业务

庄信万丰(Johnson Matthey)成立于1817年,总部位于英国伦敦。公司最初从事贵金属的纯度测试业务,从一家小型试金公司逐渐发展成为全球最大的铂系金属提纯及分销商,是致力于发展催化剂、贵金属、活性药物成分等核心技术产品的专用化学品公司。

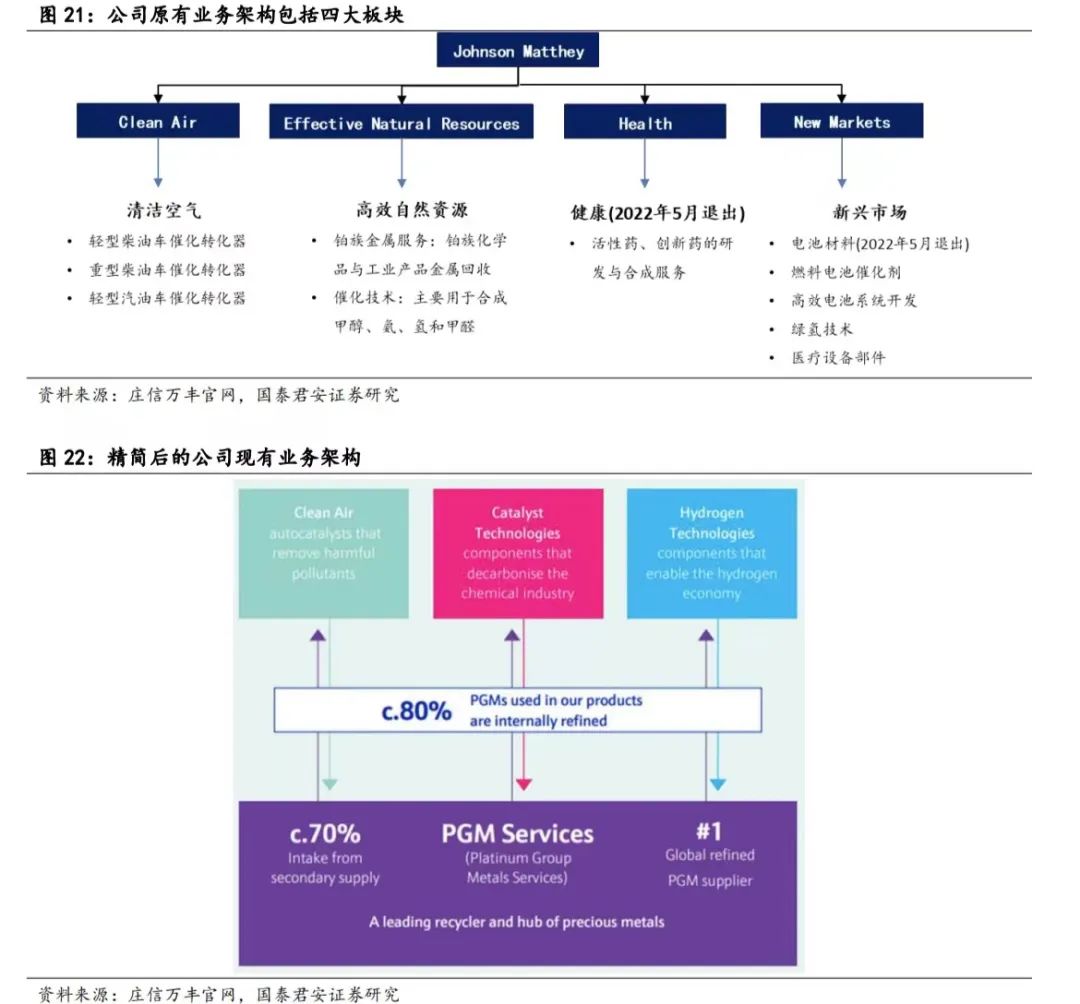

2022年5月,公司对业务架构进行精简调整。精简前,公司包括空气净化(Clean Air)、高效资源(Efficient Natural Resources)、健康(Health)和新市场(New Markets)四大业务板块,其中燃料电池位于新市场业务下;由于电池材料(Battery Materials)和健康业务(Health)投入成本高、回报低,公司退出了上述两项业务。精简后,公司以铂族金属(PGM Services)为主线,重点发展三项业务:清洁空气(Clean Air)、催化剂(Catalyst Technologies)、氢技术(Hydrogen Technologies)。

2021年,公司营业收入合计39.40亿英镑(约合318.95亿元人民币),其中,清洁空气业务为24.57亿英镑、高效自然资源业务为10.41亿英镑、其他业务为4.42亿英镑;营业利润合计5.56亿英镑(约合45.01亿元人民币),其中,清洁空气业务为3.02亿英镑,高效自然资源业务营业利润为3.58亿英镑,其他业务营业利润为-1.04亿英镑。

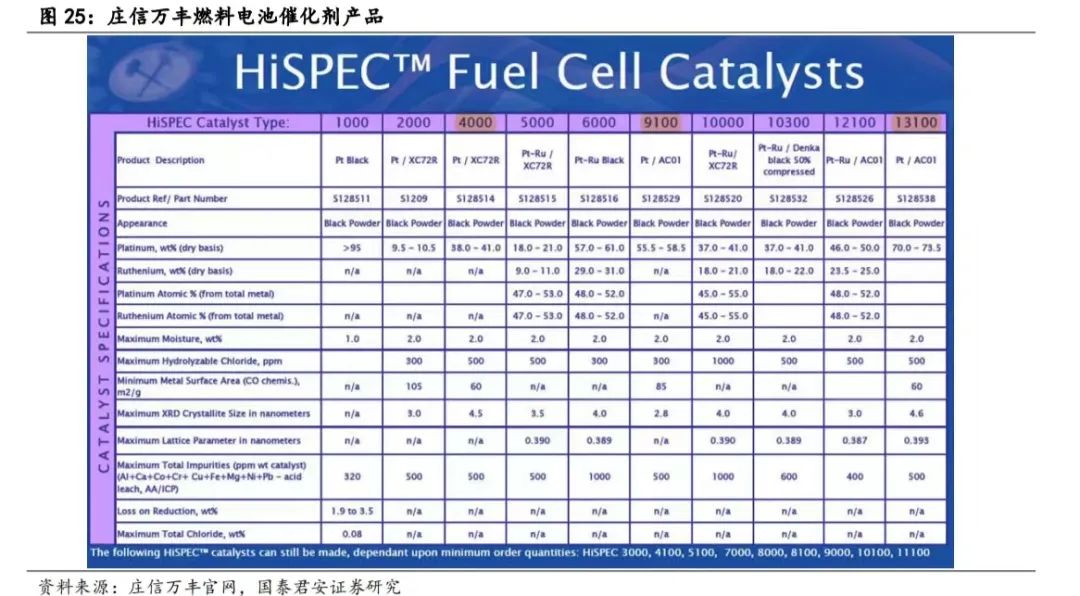

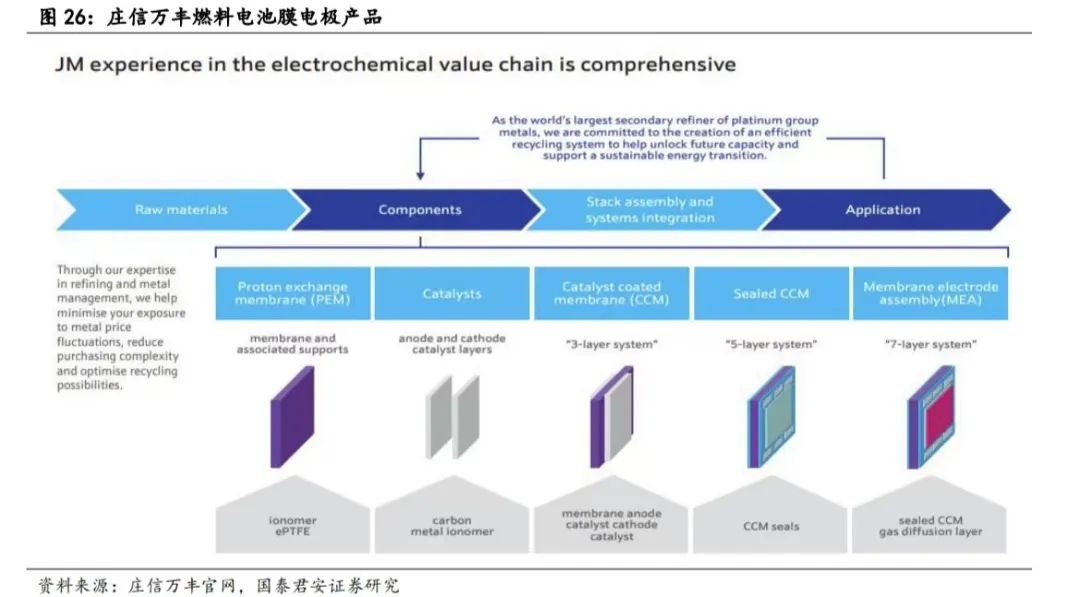

公司主要聚焦燃料电池催化剂,包括Pt/C催化剂和铂合金催化剂产品。以HiSPEC9100型号为例,其呈黑色粉末状,铂含量为55.5-58.5%,最小金属表面积85 m2/g;同时,庄信万丰还提供不同解决方案的膜电极产品,包括完全单元化的MEA(附有GDL的7层)、5层MEA(不附有GDL的密封MEA),和3层催化剂涂层膜(CCM);2017-2022年,公司燃料电池业务(催化剂+膜电极)收入分别为1900万英镑、2700万英镑、3300万英镑、4100万英镑、2500万英镑。此外,公司电解槽催化剂正实现快速商业化,2022年4月产生了首笔收入。

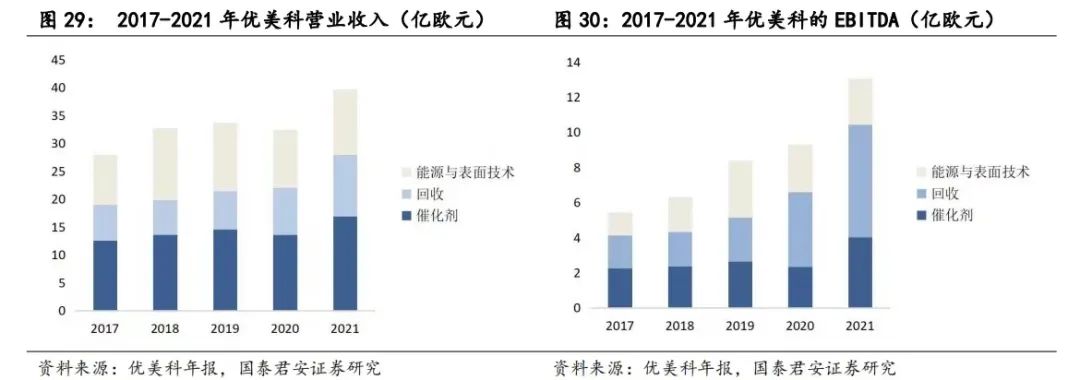

3.2. 优美科:以贵金属为中心,形成催化剂、能源与表面技术、回收三大业务板块

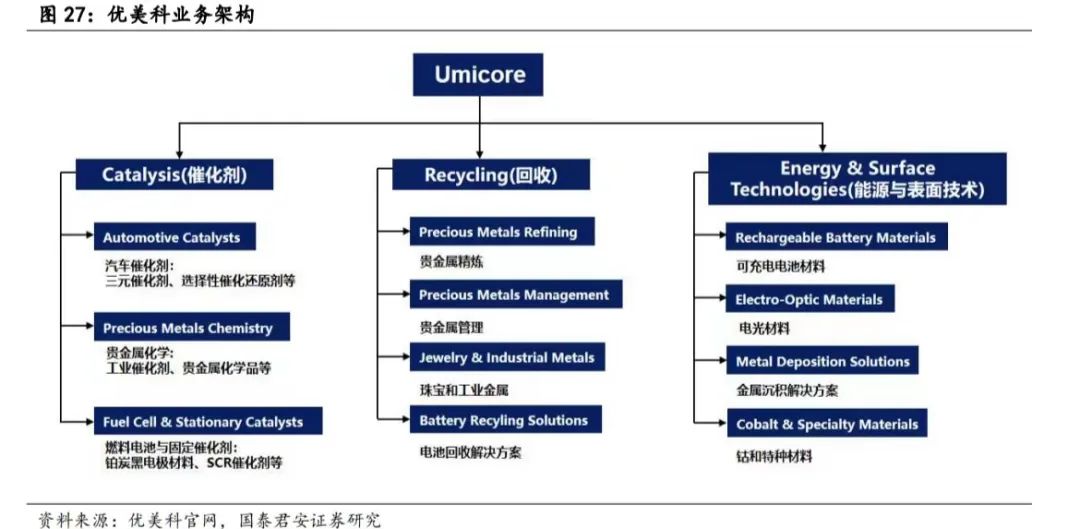

优美科(Umicore)成立于1805年,总部位于比利时,专注于材料技术和金属回收。公司以贵金属为中心,形成了Catalysis(催化剂)、Energy & Surface Technologies(能源与表面技术)、Recycling(回收)三大业务板块;燃料电池催化剂业务归属于催化剂板块。

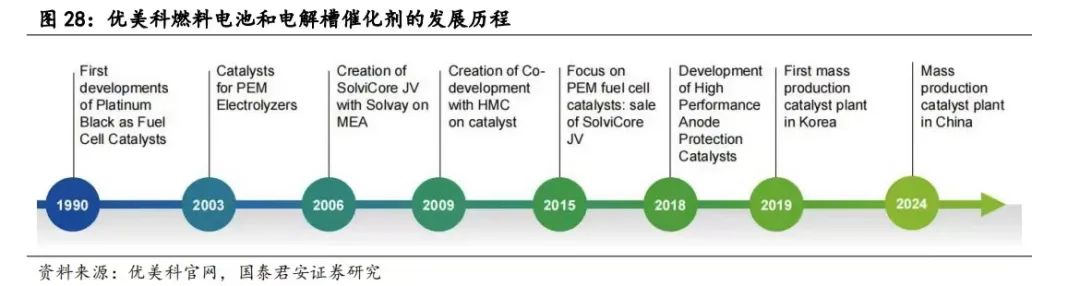

公司自1990年起致力于开发用于PEM燃料电池和PEM电解槽的催化剂。2009年,公司与韩国现代汽车签订联合开发合同,为其提供PEM燃料电池催化剂,到2021年超过1万辆现代燃料电池汽车使用优美科的催化剂;截至2021年,公司在燃料电池汽车催化剂市场份额达40%;2020年,公司成立燃料电池和固定催化剂业务部门,负责燃料电池催化剂业务。2021年燃料电池催化剂的EBITDA占比<5%,预计2030年将实现贡献<30%。

2021年,公司营业收入合计40亿欧元(约合273亿元人民币),其中,催化剂业务16.87亿欧元,回收业务11.08亿欧元,能源与表面技术业务11.74亿欧元。公司EBITDA合计12.51亿欧元(约合85.32亿元人民币),其中,催化剂业务4.02亿欧元,回收业务6.4亿欧元,能源与表面技术业务2.62亿欧元。

目前,优美科共提供7种型号的氢催化剂产品,包括5种Pt催化剂、2种Ir催化剂,适用于燃料电池和电解槽催化剂。2022年7月,优美科宣布在中国常熟投资建设大型燃料电池催化剂工厂,预计2024年底投产,巩固现有市场地位,并作为公司在德国和韩国开创性生产与研发设施的补充。

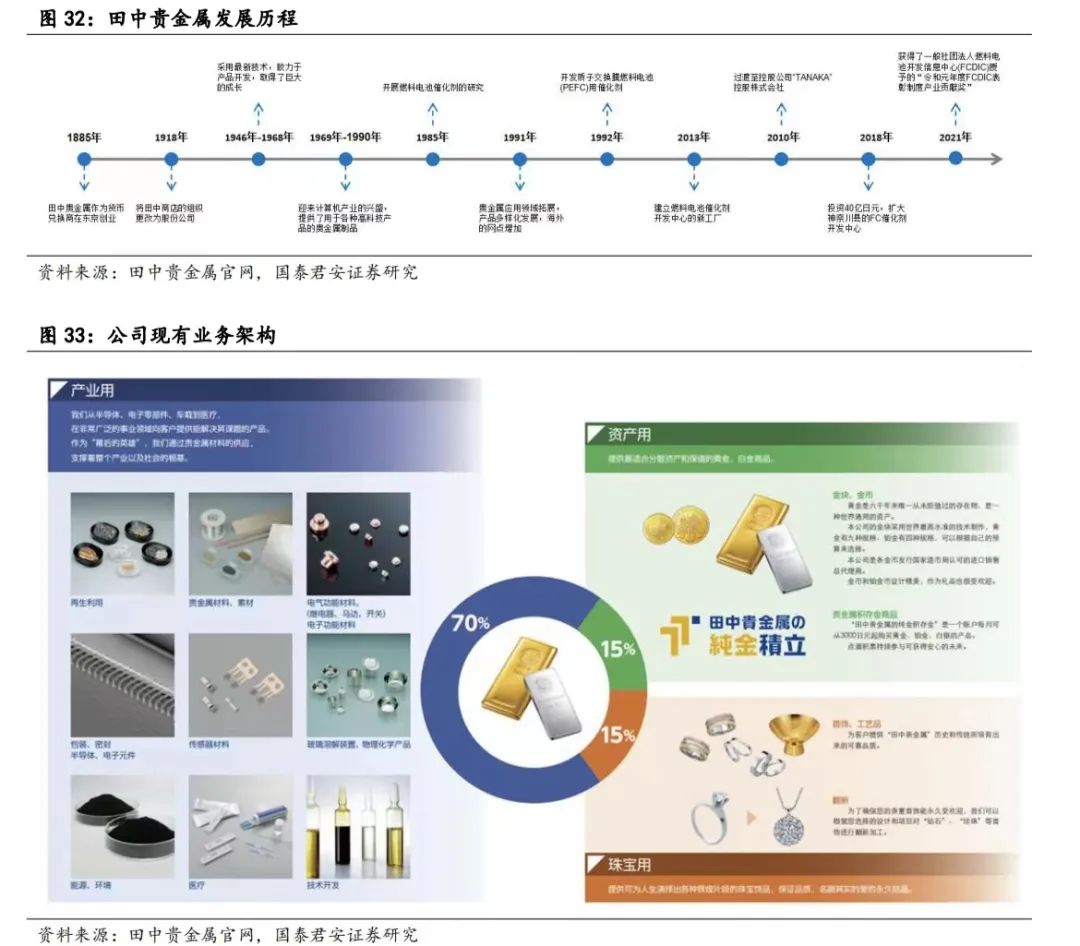

3.3. 田中贵金属:构建形成产业用、资产用和宝石用贵金属循环型业务

田中贵金属集团成立于1885年,由田中控股株式会社(纯粹控股公司)、田中贵金属工业株式会社、日本电镀工程株式会社、田中电子工业株式会社、田中贵金属珠宝株式会社5家主要子公司组成。公司致力于产业用(半导体、电子零部件、医疗等)贵金属制品的制造和销售,以及提供作为宝石饰品及资产的贵金属商品。2020年,公司营业收入合计14256亿日元(约698.54亿元人民币);净利润合计395亿日元(约19.36亿元人民币)。

公司从1985年开始燃料电池催化剂研究,1992年开发质子交换膜燃料电池用催化剂;2013年,田中成立FC催化剂开发中心,并于2018年增设FC催化剂开发中心提高产能。目前,公司提供燃料电池用催化剂包括铂碳催化剂、铂钌合金催化剂;在燃料电池催化剂市场,田中贵金属占比超过80%。

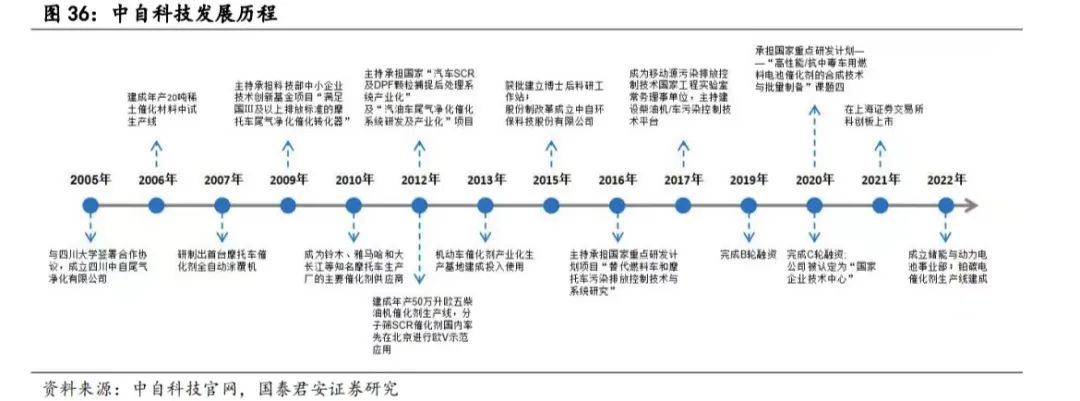

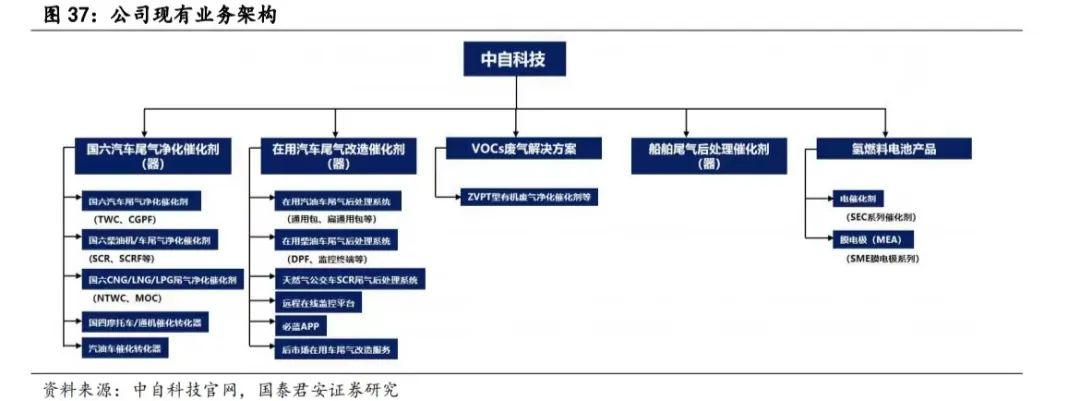

3.4. 中自科技:从汽车尾气催化剂出发,拓展氢燃料电池电催化剂量产落地

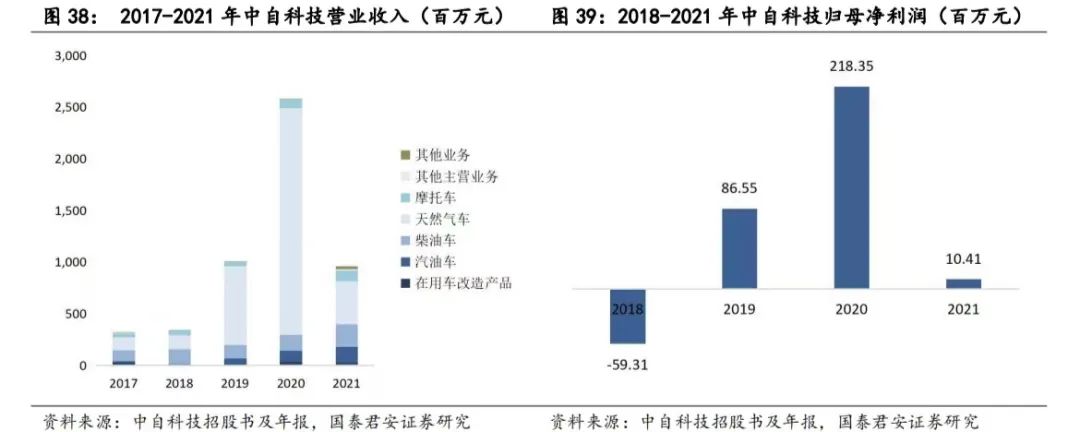

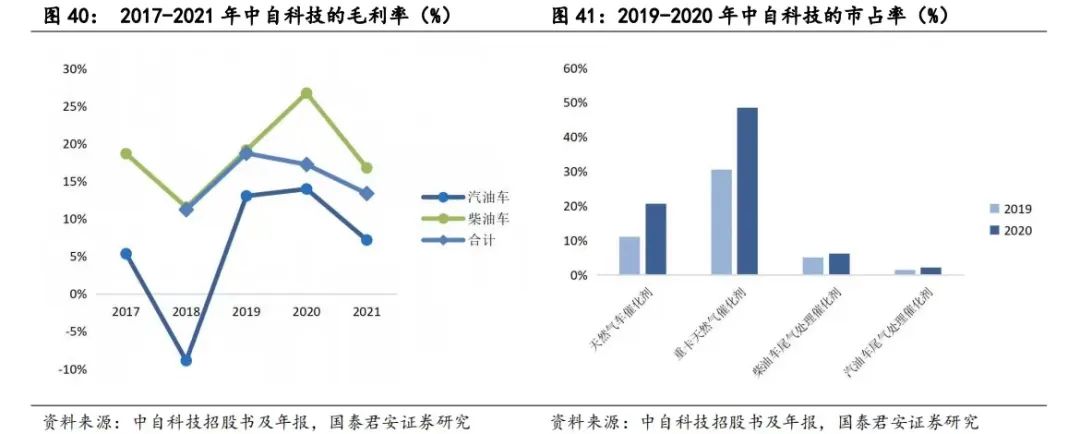

中自环保科技成立于2005年,是专注于环保催化剂的高新技术企业, 2021年在科创板上市。公司目前的主要产品是应用于各类天然气车、柴油车、汽油车和摩托车尾气处理的催化剂,并积极拓展氢燃料电池催化剂和固态氧化物燃料电池。

2021年,公司营业收入合计9.62亿元,其中柴油车和天然气车尾气催化剂占比最高,分别为4.15亿元、2.19亿元。天然气车业务营业收入同比下降较多,主要系天然气价格大幅上涨,下游天然气销量大幅下滑;同时,柴油车国五产品冲量抢装所致。

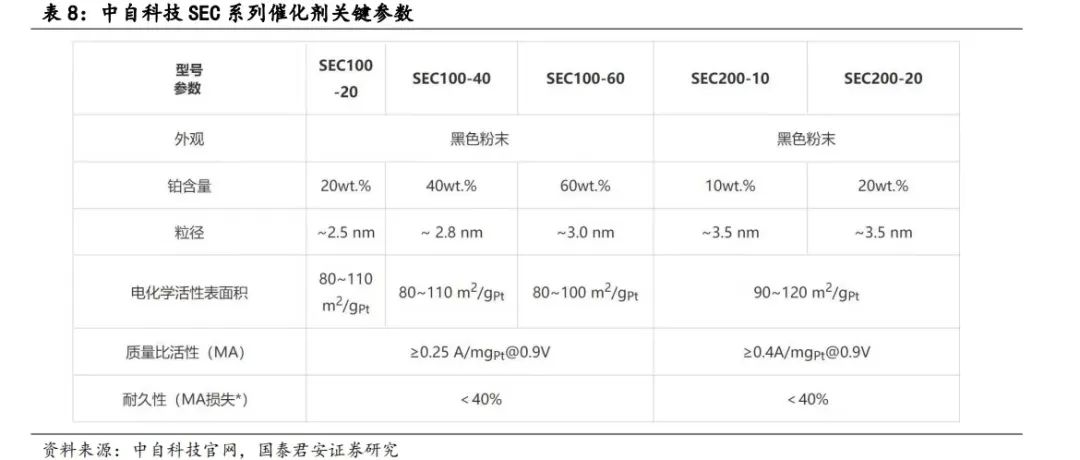

自2020年起,中自科技基于对贵金属催化材料的技术积累,进军氢燃料电池领域。公司主要布局氢燃料电池电催化剂、膜电极以及固态氧化物燃料电池(SOFC/SOEC)电堆技术三方面业务,开发出SEC系列催化剂,包括包括第一代SEC100铂炭催化剂和第二代SEC200具有核壳结构的低铂催化剂,同时开发了SME系列膜电极产品。目前,公司铂碳催化剂产品相关的批量化生产设备已经全部进场,即将完成调试,待调试完成后将形成公斤级批量生产能力;合金催化剂中试设备的设计产能预计将达到≥200g/批次、≥50kg/年。

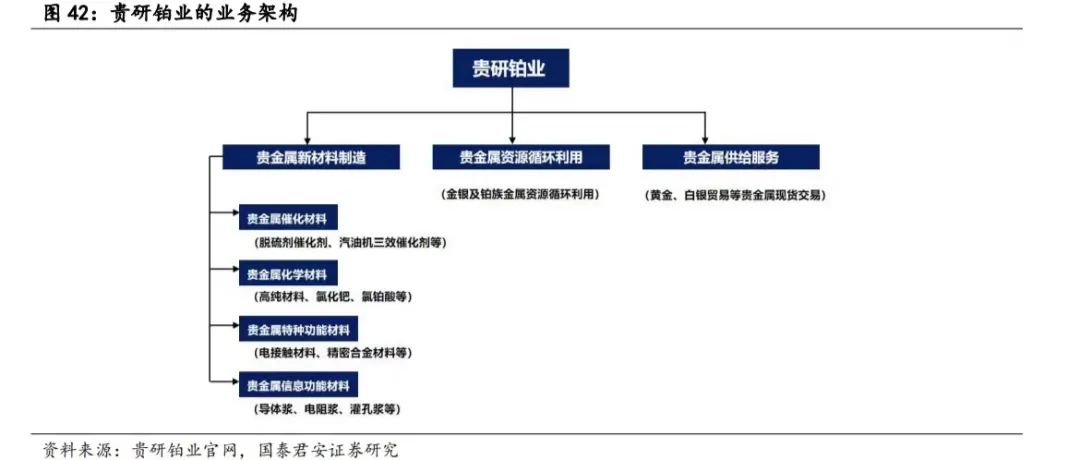

3.5. 贵研铂业:立足贵金属产业方向,形成贵金属新材料制造、贵金属资源循环利用和贵金属供给服务三大板块

贵研铂业成立于2000年,由昆明贵金属研究所发起设立,2003年登陆上交所主板。公司立足贵金属产业方向,已建立形成贵金属新材料制造、贵金属资源循环利用和贵金属供给服务三大核心业务板块。

2021年,公司营业收入合计363.51亿元,归母净利润合计3.87亿元。从营业收入占比看,贵金属新材料制作和贵金属供给服务分别达到45%、41%;从毛利率看,2021年公司主营业务毛利率仅为3%,主要系公司所处的贵金属行业和主要收取加工费的经营模式所决定;各业务收入中,贵金属价值占比较高,导致计算得到的毛利率水平较低。

在燃料电池催化剂方面,公司2014年与上汽集团签署燃料电池催化剂合作协议,共同推进燃料电池催化剂的研发工作;2022年6月,全资子公司贵研新材料与亿华通签订战略合作协议,在燃料电池催化剂产品研究开发及铂资源回收等领域积极寻求合作机会。目前,公司燃料电池催化剂相关产品仍处于实验室阶段。

4. 关注催化剂的潜在竞争者:膜电极的上游一体化

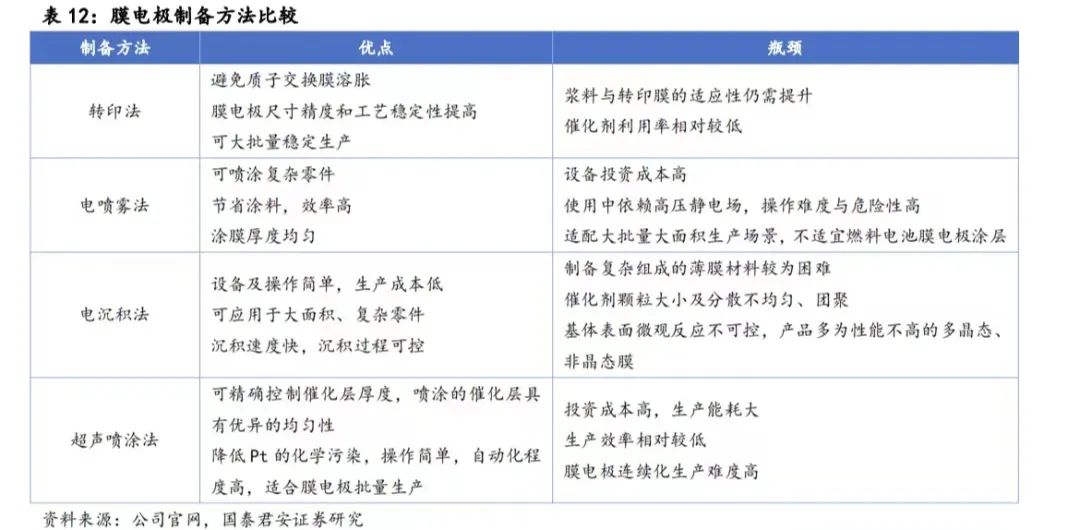

从制备流程来看,膜电极仅比催化剂多了一道涂覆工艺。膜电极组件是燃料电池的核心部件,主要由质子交换膜、催化剂、边框和气体扩散层组成,制备原理是将催化剂浆料担载到质子交换膜表面,通过热压或粘结等方式将各部件复合,常用的制备方法有转印法、电喷雾法、电沉积法和超声喷涂法。

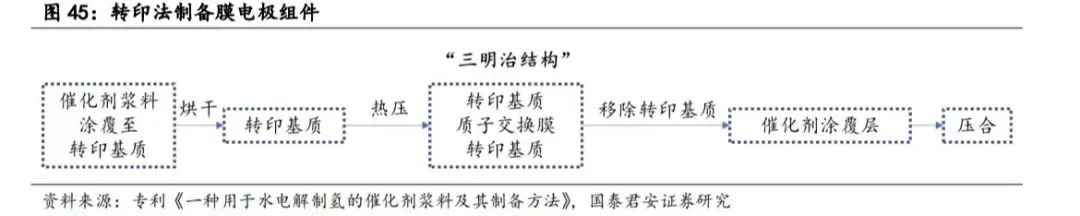

膜电极厂商庄信万丰主要利用的是转印法,其工作原理是将催化剂浆料涂覆到转印基质上,烘干排出溶剂,热压将催化层转移到质子交换膜,最后将转印基质移除完成膜电极的制备。

膜电极及催化剂厂商有业务交叉的趋势。根据下游客户需求,催化剂企业往往会将催化剂浆料涂覆到质子交换膜上供给下游客户;同时由于催化剂成本占比大,膜电极企业也倾向于自研催化剂,提高自主核心技术能力,提升企业膜电极产品的整体竞争力。例如,上海济平新能源、氢电中科(催化剂厂商)已申请膜电极相关专利,而膜电极厂商如擎动科技、唐锋能源、鸿基创能等也布局了催化剂相关技术。

国泰君安证券研究所,产业研究中心

国泰君安产业研究中心成立于2018年10月,旨在更好地为客户提供研究服务,让研究回归本质。产业研究中心希望通过跨行业、跨领域、跨部门协同,做产业里最专业的金融专家。当前产业研究中心一共提供三块业务:产业研究、定制服务、定期报告。欢迎各位投资者跟我们对应销售或相关研究员咨询。

声明

本公司具有中国证监会核准的证券投资咨询业务资格

分析师声明

作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

本报告仅供国泰君安证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安证券研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。

若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的证券。本报告不构成本公司向该机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。

刘翔摔倒(关于网友们的道歉,刘翔回应了)

刘翔摔倒(关于网友们的道歉,刘翔回应了)